Ставки страховых взносов с 1 апреля 2020 в связи с коронавирусом

Содержание:

- Безвозмездная субсидия для малого и среднего бизнеса в размере МРОТ.

- Документы, представляемые в ФСС

- Перенос сроков уплаты налогов и страховых взносов для субъектов МСП.

- Таблица новых сумм фиксированных взносов ИП в 2020 году в связи с коронавирусом

- Заполнение расчета по страховым взносам

- Какие отрасли попали в перечень наиболее пострадавших от коронавируса

- Какие изменения по страховым взносам произошли с 1 июля?

- Как будут проходить контрольные мероприятия по налогам в связи с коронавирусом

- Страховые взносы

- ⭐ Как это действует

- Материальная помощь и компенсации жителям Москвы

- Суть изменений и реципиенты льготы

- Какие отрасли пострадали от коронавируса

- Для кого снижена ставка по страховым взносам

- Пример заполнения РСВ с нулевыми взносами

- Тарифы страховых взносов понижены.

- Алгоритм расчета

Безвозмездная субсидия для малого и среднего бизнеса в размере МРОТ.

Компаниям и ИП из Перечня пострадавших от коронавируса отраслей, будет выдаваться безвозмездная финансовая помощь. Полученные деньги можно тратить по собственному усмотрению, обязательств перед бюджетом по использованию средств не возникнет. Мера вводится на короткий период, всего на 2 месяца (апрель-май 2020г). По итогам апреля деньги выплатят не позднее 18 мая 2020г, по итогам мая — в июне 2020г.

Размер субсидии:

- Для компаний будет рассчитываться исходя из 1 -го МРОТ на сотрудника в месяц, что составит 12 130руб.

- Для ИП — 12130 руб на каждого сотрудника плюс 12130 руб на самого ИП.

Условия получения субсидии:

- По сравнению на 01.04.2020г должно быть сохранено не менее — 90% рабочих мест.

- ОКВЭД должен относиться к пострадавшей отрасли из Перечня и стоять первым в выписке ЕГРЮЛ / ЕГРНИП

- Компания (ИП) должны быть включенными в реестр малого и среднего бизнеса на 1 марта 2020г.

- Отсутствие недоимки по налогам на 1 марта 2020г.

Заявку на получение субсидии необходимо подать с 1 мая 2020г:

- по телекоммуникационным каналам связи (ЭЦП);

- через личный кабинет налогоплательщика на сайте ФНС;

- почтовым отправлением.

Что с налогами?

Доходы и расходы по полученным из бюджета средствам не будут учитываться ни для целей налога на прибыль, ни для целей УСН. Но, НДС к вычету взять разрешается, при наличии счет-фактуры от поставщика.

Как правильно оформить безвозмездную субсидию на выплату заработной платы сотрудникам?

Если вы решите потратить полученные из федерального бюджета деньги на выплату заработной платы, то такие выплаты не будут облагаться ни НДФЛ, ни страховыми взносами. Но, чтобы избежать возможных споров с налоговыми органами, рекомендую показать адресность полученных средств от государства:

- Необходимо выпустить внутренний приказ на выплату заработной платы за счет субсидированных средств, полученных из бюджета.

- Выплатить зарплату сотрудникам отдельной ведомостью (если через кассу), либо отдельными платежными поручениями. В назначении платежа напишите: «Компенсация выплаты заработной платы, получено из Федерального бюджета. НДФЛ не облагается п. 82 ст. 217 НК РФ.»

Если вы выполните все вышеуказанные шаги, то гарантированно у налоговых органов не возникнет желания спорить о том, что выплата заработной платы производилась, в рамках текущей оплаты труда, в связи с чем необходимо удержать НДФЛ и страховые взносы.

Как правильно потратить безвозмездную субсидию на оплату контрагентам?

Если вы решите потратить субсидию на оплату поставщикам и на расчетном счете нет иных денег кроме тех, что поступили из средств бюджета, то просто тратьте полученные деньги. Но не забудьте, что произведенные затраты за счет субсидий нельзя брать в расходы по налогу на прибыль или УСН.

Если же помимо бюджетных денег на расчетном счете находятся и ваши накопления, то для оплат поставщикам, рекомендую, опять же, воспользоваться внутренним приказом. Это необходимо для того, чтобы не дать возможность налоговикам самостоятельно определять контрагентов, на которых потрачены федеральные деньги и кого надо выкинуть из списка расходов по налогу на прибыль или УСН. Думаю, что нелишним будет совет прописать в приказе тех контрагентов, затраты на которых вы все — равно не смогли бы учесть в расходах в связи с отсутствием оснований в Налоговом Кодексе.

Документы, представляемые в ФСС

Для обоснования финансового обеспечения мероприятий на борьбу с коронавирусом учреждению (страхователю) необходимо представить в ФСС заявление и план финансового обеспечения предупредительных мер в текущем календарном году по форме, приведенной в приложении к Правилам № 580н. К ним в обязательном порядке следует приложить документы, копии документов, заверенные печатью страхователя (при ее наличии), обосновывающие необходимость осуществления соответствующих расходов (п. 4.1 Правил № 580н, введенный Приказом Минтруда РФ № 365н).

|

Вид расходов |

Подтверждающие документы |

|

Приобретение СИЗ органов дыхания, щитков лицевых, бахил, перчаток, противочумных костюмов первого типа, одноразовых халатов |

1. Перечень приобретаемых средств защиты с указанием их количества, стоимости, даты изготовления и срока годности. 2. Копии сертификатов (деклараций) соответствия, если приобретаемые средства защиты подлежат обязательной сертификации (декларированию) |

|

Приобретение дезинфицирующих средств для обработки рук и дозаторов к ним |

1. Перечень приобретаемых дезинфицирующих средств с указанием их количества, стоимости, даты изготовления и срока годности. 2. Перечень приобретаемых дозирующих устройств с указанием их количества и стоимости. 3. Копии сертификатов (деклараций) соответствия, если приобретаемые дезинфицирующие средства, дозирующие устройства подлежат обязательной сертификации (декларированию) |

|

Приобретение рециркуляторов воздуха и (или) дезинфицирующих средств вирулицидного действия |

1. Перечень приобретаемых дезинфицирующих средств вирулицидного действия с указанием их количества, стоимости, даты изготовления и срока годности. 2. Перечень приобретаемых устройств (оборудования), в том числе рециркуляторов воздуха, для комплексной обработки транспортных средств, транспортной упаковки материалов, оборудования, продуктов, служебных помещений, контактных поверхностей дезинфицирующими средствами вирулицидного действия с указанием их количества и стоимости. 3. Копии регистрационных удостоверений на приобретаемые рециркуляторы воздуха. 4. Копии сертификатов (деклараций) соответствия, если приобретаемые дезинфицирующие средства вирулицидного действия подлежат обязательной сертификации (декларированию) |

|

Приобретение устройств для измерения температуры тела |

1. Перечень приобретаемых устройств (оборудования) для бесконтактного контроля температуры тела работника и (или) термометров с указанием их количества и стоимости. 2. Копии сертификатов (деклараций) соответствия, если приобретаемые устройства подлежат обязательной сертификации (декларированию) |

|

Проведение тестирования на COVID-19 |

1. Копия списка работников, направляемых на обследование на COVID-19. 2. Копия договора на проведение обследования работников на COVID-19 с медицинской организацией (медицинской лабораторией) и документа, подтверждающего стоимость обследования одного работника, при отсутствии такой информации в договоре. 3. Копия лицензии на осуществление медицинской деятельности, подтверждающей допуск медицинской организации (медицинской лаборатории) к проведению работ по обследованию (тестированию) работников на COVID-19, а также регистрационного удостоверения на использование на территории РФ соответствующих тестов (тест-систем) |

В 2020 году в условиях реализации комплекса ограничительных и иных мероприятий по предупреждению распространения коронавируса названные документы подаются в территориальный орган ФСС по месту регистрации учреждения не позднее 01.10.2020.

Перенос сроков уплаты налогов и страховых взносов для субъектов МСП.

В таблице указаны только налоги, сроки уплаты которых перенесены; налоги, которые не приведены в таблице, уплачиваются в установленные НК РФ сроки.

|

Налог |

Период, за который нужно отчитаться |

Для субъектов МСП пострадавших отраслей (по страховым взносам – для микропредприятий пострадавших отраслей) |

||

|---|---|---|---|---|

|

Срок уплаты |

На сколько переносится |

Новый срок |

||

|

Страховые взносы |

За I квартал 2020 года |

15.04.2020 |

6 месяцев |

15.10.2020 |

|

За полугодие 2020 года |

15.05.2020 |

16.11.2020 |

||

|

15.06.2020 |

15.12.2020 |

|||

|

15.07.2020 |

4 месяца |

16.11.2020 |

||

|

За 9 месяцев 2020 года |

15.08.2020 |

15.12.2020 |

||

|

НДФЛ |

За 2019 год |

15.07.2020 |

3 месяца |

15.10.2020 |

|

Налог на имущество организаций |

За 2019 год |

Не переносится |

||

|

За I квартал 2020 года |

Сроки уплаты авансовых платежей установлены законами субъектов РФ |

6 месяцев |

30.10.2020 |

|

|

За II квартал 2020 года |

5 месяцев |

30.12.2020 |

||

|

Транспортный налог |

За 2019 год |

Не переносится |

||

|

За I квартал 2020 года |

Сроки уплаты авансовых платежей установлены законами субъектов РФ |

6 месяцев |

30.10.2020 |

|

|

За II квартал 2020 года |

5 месяцев |

30.12.2020 |

||

|

Земельный налог |

За 2019 год |

Не переносится |

||

|

За I квартал 2020 года |

Сроки уплаты авансовых платежей установлены муниципальными нормативно-правовыми актами |

6 месяцев |

30.10.2020 |

|

|

За II квартал 2020 года |

5 месяцев |

30.12.2020 |

||

|

Налог при УСНО (для ЮЛ) |

За 2019 год |

31.03.2020 |

6 месяцев |

30.09.2020 |

|

Налог при УСНО (для ИП) |

За 2019 год |

30.04.2020 |

6 месяцев |

30.10.2020 |

|

Налог при УСНО (для ИП и ЮЛ) |

За I квартал 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

Налог при УСНО (для ИП и ЮЛ) |

За полугодие 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

ЕНВД |

За I квартал 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

За II квартал 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

ЕСХН |

За 2019 год |

31.03.2020 |

6 месяцев |

30.09.2020 |

|

За полугодие 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

ПСНО |

В зависимости от срока действия патента |

Переносится на 4 месяца срок уплаты, который приходится на II квартал 2020 года |

||

|

Налог на прибыль организаций |

За 2019 год |

28.03.2020 |

6 месяцев |

28.09.2020 |

|

За 2 месяца 2020 года |

Не переносится |

|||

|

За I квартал 2020 года |

28.04.2020 |

6 месяцев |

28.10.2020 |

|

|

За 3 месяца 2020 года |

28.04.2020 |

6 месяцев |

28.10.2020 |

|

|

Ежемесячный авансовый платеж в апреле 2020 года |

28.04.2020 |

4 месяца |

28.08.2020 |

|

|

За 4 месяца 2020 года |

28.05.2020 |

4 месяца |

28.09.2020 |

|

|

Ежемесячный авансовый платеж в мае 2020 года |

28.05.2020 |

4 месяца |

28.09.2020 |

|

|

за 5 месяцев 2020 года |

28.06.2020 |

4 месяца |

28.10.2020 |

|

|

Ежемесячный авансовый платеж в июне 2020 года |

28.06.2020 |

4 месяца |

28.10.2020 |

|

|

За 6 месяцев 2020 года |

28.07.2020 |

4 месяца |

30.11.2020 |

|

|

За I полугодие 2020 года |

28.07.2020 |

4 месяца |

30.11.2020 |

|

|

Налог на игорный бизнес |

За февраль 2020 года |

Не переносится |

||

|

За март 2020 года |

20.04.2020 |

6 месяцев |

20.10.2020 |

|

|

За апрель 2020 года |

20.05.2020 |

4 месяца |

21.09.2020 |

|

|

За май 2020 года |

22.06.2020 |

4 месяца |

20.10.2020 |

|

|

За июнь 2020 года |

20.07.2020 |

4 месяца |

20.11.2020 |

|

|

Акцизы на алкоголь |

За февраль 2020 года |

Не переносится |

||

|

За март 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

|

За апрель 2020 года |

25.05.2020 |

4 месяца |

25.09.2020 |

|

|

За май 2020 года |

25.06.2020 |

4 месяца |

26.10.2020 |

|

|

За июнь 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

Акцизы на табак |

За февраль 2020 года |

Не переносится |

||

|

За март 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

|

За апрель 2020 года |

25.05.2020 |

4 месяца |

25.09.2020 |

|

|

За май 2020 года |

25.06.2020 |

4 месяца |

26.10.2020 |

|

|

За июнь 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

Акцизы на автомобили и мотоциклы |

За февраль 2020 года |

Не переносится |

||

|

За март 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

|

За апрель 2020 года |

25.05.2020 |

4 месяца |

25.09.2020 |

|

|

За май 2020 года |

25.06.2020 |

4 месяца |

26.10.2020 |

|

|

За июнь 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

Акцизы на нефтяное сырье |

За февраль 2020 года |

Не переносится |

||

|

За март 2020 года |

15.04.2020 |

6 месяцев |

15.10.2020 |

|

|

За апрель 2020 года |

15.05.2020 |

4 месяца |

15.09.2020 |

|

|

За май 2020 года |

15.06.2020 |

4 месяца |

15.10.2020 |

|

|

За июнь 2020 года |

15.07.2020 |

4 месяца |

16.11.2020 |

|

|

Акцизы на нефтепродукты |

За март 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

За апрель 2020 года |

25.05.2020 |

4 месяца |

25.09.2020 |

|

|

За май 2020 года |

25.06.2020 |

4 месяца |

25.12.2020 |

|

|

За июнь 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

Налог на добычу полезных ископаемых |

За февраль 2020 года |

Не переносится |

||

|

За март 2020 года |

25.04.2020 |

6 месяцев |

26.10.2020 |

|

|

За апрель 2020 года |

25.05.2020 |

4 месяца |

25.09.2020 |

|

|

За май 2020 года |

25.06.2020 |

4 месяца |

26.10.2020 |

|

|

За июнь 2020 года |

25.07.2020 |

4 месяца |

25.11.2020 |

|

|

Водный налог |

За I квартал 2020 года |

20.04.2020 |

6 месяцев |

20.10.2020 |

|

За II квартал 2020 года |

20.07.2020 |

4 месяца |

20.11.2020 |

|

|

Налог на дополнительный доход от добычи углеводородного сырья |

За 2019 год |

Не переносится |

||

|

За I квартал 2020 года |

28.04.2020 |

6 месяцев |

28.10.2020 |

|

|

За полугодие 2020 года |

28.07.2020 |

4 месяца |

30.11.2020 |

Таблица новых сумм фиксированных взносов ИП в 2020 году в связи с коронавирусом

ИП, уплачивающие взносы за себя, должны произвести их расчет самостоятельно. Если период регистрации в этом качестве составляет полный календарный год, то сумма равна платежу, установленному налоговым законодательством. При постановке или снятии с учета в течение года необходимо рассчитывать платеж, исходя из количества месяцев, когда предприниматель числился в ЕГРИП.

Годовая сумма платежа в соответствии с новыми значениями, введенными в Налоговый кодекс в связи с распространением коронавируса:

| Вид фиксированного платежа | Сумма за 2020 год, руб. | Категория плательщиков | |

|---|---|---|---|

| На ОМС | 8 426 | Для всех зарегистрированных в качестве ИП | |

| На ОПС | Сумма годового дохода в пределах 300 000 рублей | 20 318 | ИП, деятельность которых отнесена к пострадавшим от COVID-19 отраслям |

| 32 448 | Остальные ИП | ||

| Для доходов более 300 тысяч рублей | 20 318 + 1% с превышения над установленным лимитом (300 000 рублей) | ИП, деятельность которых отнесена к отраслям, наиболее пострадавшим от COVID-19 | |

| 32 448 + 1% с дохода за минусом 300 000 рублей | Остальные ИП |

Предельный размер страхового взноса на ОПС не может превышать восьмикратное значение фиксированного платежа на ОПС. Это значит, что он ограничен в отношении доходов за 2020 год суммой 259 584 рубля (32 448 × 8).

Произвести перечисление взносов можно помесячно, поквартально или одной суммой разово

Важно, чтобы вся годовая сумма была погашена до наступления крайнего срока

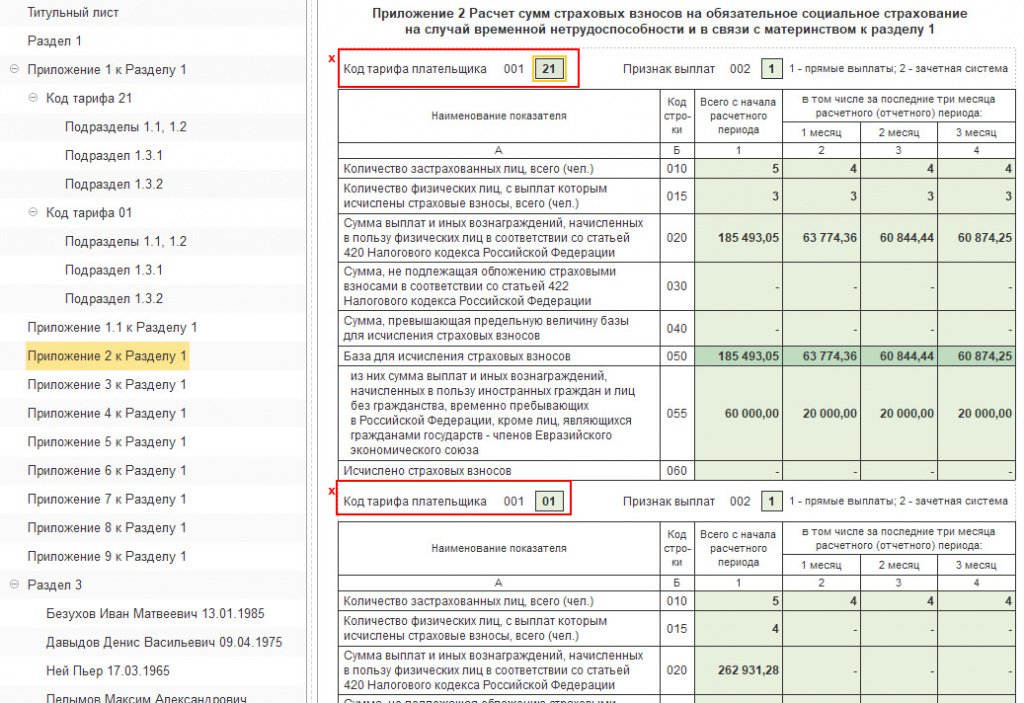

Заполнение расчета по страховым взносам

Плательщики, которые имеют право на нулевые тарифы страховых взносов за полугодие 2020 года, при заполнении приложения № 1 и приложения № 2 к разделу 1 расчета, в поле 001 «Код тарифа плательщика» указывают значение «21». Этот код пока не внесен в приложение № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок не внесены соответствующие изменения (письмо ФНС России от 09.06.2020 № БС-4-11/9528@).

В строках 070-090 отражается информация в целом по плательщику страховых взносов. Если в течение апреля-июня 2020 года организации и предприниматели, применяющие ставку 0 процентов по страховым взносам, производили оплату пособий, то зачесть эти суммы можно в следующих периодах (п. 9 ст. 431 НК РФ). Также за возвратом суммы превышения можно обратиться в орган ФСС России (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ).

В разделе 3 по сотрудникам за апрель-июнь 2020 указывается: всего сумма выплат (строка 140), база для исчисления страховых взносов на ОПС (строка 150), но при этом в строках исчисленных страховых взносов будут прочерки (строка 170). В строке 130 указывается код застрахованного лица — КВ (ВЖКВ, ВПКВ в отношении иностранцев).

ФНС России дополнила ранее утвержденные контрольные соотношения для проверки расчета по страховым взносам. Они приведены в приложении к письму налоговой службы от 10.06.2020 № БС-4-11/9607.

В соответствии с п. 2.11–2.13 контрольных соотношений при отражении в расчете по взносам кода «21» налоговые органы будут проверять обязательное соблюдение условий, закрепленных в ст. 3 Закона № 172-ФЗ, т.е. условий для применения тарифов в размере 0 процентов.

Необходимо, чтобы:

-

работодатель по состоянию на 01.03.2020 был включен в »«;

-

основной вид деятельности (по коду из ЕГРЮЛ или ЕГРИП) относился к .

Какие отрасли попали в перечень наиболее пострадавших от коронавируса

Какие изменения по страховым взносам произошли с 1 июля?

Как будут проходить контрольные мероприятия по налогам в связи с коронавирусом

Страховые взносы

В отношении страховых взносов Минфин выделяет четыре ситуации(письма от 09.11.2020 № 03-01-10/97136, от 30.10.2020 № 03-04-06/94972, от 29.10.2020 № 03-15-06/94216, от 21.10.2020 № 03-15-06/91555).

1. Работодатель оплачивает (медучреждению) стоимость исследований работников на предмет наличия у них новой коронавирусной инфекции и иммунитета к ней. При этом действия работодателя обусловлены требованиями действующего законодательства РФ, законодательных актов субъектов РФ, решений представительных органов местного самоуправления и требованиями, содержащимися в решениях вышеупомянутых должностных лиц (далее – требования). Например, для московских организаций требования предусмотрены в Указе Мэра Москвы от 05.03.2020 № 12-УМ «О введении режима повышенной готовности»). В этом случае расходы работодателя на оплату анализов признаются направленными на обеспечение нормальных и безопасных условий труда и не связаны с выплатами в пользу работников. Следовательно, стоимость анализов не включается в базу для исчисления страховых взносов на основании НК РФ.

2. Работодатель компенсирует работникам расходы на проведение тестов на COVID-19 и антитела. Причем выплата компенсации предусмотрена требованиями в целях обеспечения нормальных (безопасных) условий труда работников. Суммы возмещения расходов:

-

признаются компенсационными выплатами, связанными с выполнением трудовых обязанностей, упомянутым в ст. 422 НК РФ;

-

не облагаются страховыми взносами.

3. В случае отсутствия в требованиях условия о возможности для работодателей компенсировать своим сотрудникам суммы их расходов на прохождение анализов на коронавирусную инфекцию и антитела, выплаты облагаются страховыми взносами в общеустановленном порядке, так как не поименованы в закрепленном в ст. 422 НК РФ перечне сумм, не подлежащих обложению страховыми взносами.

4. Организация заключает на срок не менее одного года договоры ДМС или договоры на оказание медицинских услуг с медицинскими учреждениями, в рамках которых могут осуществляться исследования работников на предмет наличия у них новой коронавирусной инфекции. Суммы платежей по таким договорам не учитываются в базе для начисления страховых взносов на основании НК РФ.

Как видим, обязанность начисления страховых взносов возникает, если в региональных (местных) документах не закреплена возможность работодателя компенсировать сотрудникам их расходы на проведение анализов. Однако это лишь мнение Минфина.

Здесь уместно вспомнить другую ситуацию – проведение обязательных медосмотров работников. Регулирующие органы неоднократно сообщали, что если организация перечисляет денежные средства медучреждению, то страховые взносы начислять не надо. Вместе с тем в случае возмещения сотрудникам расходов на проведение медосмотра страховые взносы необходимо уплачивать в общеустановленном порядке, поскольку суммы возмещения не названы в ст. 422 НК РФ в составе выплат, не облагаемых взносами (письма Минфина России от 18.05.2020 № 03-15-06/40293, от 01.11.2019 № 03-04-05/84588 и др., Письмо ФНС России от 27.01.2020 № БС-4-11/1082@).

Важно, что суды придерживаются иной позиции. Отменяя решения проверяющих о начислении недоимки, арбитры указывают:

-

сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда;

-

спорные выплаты не зависят от квалификации работников, сложности, качества, количества выполняемой ими работы и не являются вознаграждением за труд;

-

отсутствие договора у работодателя с медучреждением и выплата спорных сумм на основании авансовых отчетов не имеют значения для целей исчисления страховых взносов.

В частности, позиция в пользу организаций изложена судьями в Определении ВС РФ от 13.04.2020 № 309-ЭС20-3763 по делу № А76-14135/2019, постановлениях АС ВВО от 25.09.2020 № Ф01-12707/2020 по делу № А43-53967/2019, АС ВСО от 09.08.2016 № Ф02-3901/2016 по делу № А19-18321/2015 и т. д.

Таким образом, считаем, что отсутствие в региональных (местных) документах условия о возможности работодателя компенсировать сотрудникам их расходы на проведение анализов на коронавирус и антитела – не повод для начисления страховых взносов. Однако эту позицию придется отстаивать в судебном порядке.

⭐ Как это действует

Пониженные тарифы будут применяться не ко всей сумме доходов, перечисленных в адрес физлица, а только с суммы сверх МРОТ. Минимальный размер оплаты труда в 2020 году составляет 12130 р. В регионах могут быть установлены повышенные суммы МРОТ, но они не участвуют в расчетах.

Зарплата менее МРОТ облагается страховыми взносами по ставке 22%, 5,1%, 2,9%. При применении льготной налоговой ставки:

- Льготы учитываются по каждому застрахованному физлицу.

- Сумма выплат сравнивается с федеральным МРОТ помесячно.

Государственная поддержка малого бизнеса

Читать

Какие изменения ожидают ИП в 2020 году

Подробнее

Пример расчета в 2020 году

В ООО «Ромашка» работают три менеджера по продажам с окладом 30 тыс. р., а также уборщица на полставки за 10 тыс. р. Компания входит в круг субъектов малого предпринимательства и состоит в соответствующем реестре ФНС. Соответственно, ООО «Ромашка» имеет право применять льготные тарифы.

Менеджерам по продажам с зарплаты в пределах 12130 р. взносы рассчитываются по стандартным тарифам:

- На пенсионное страхование: 12130 р. * 22% = 2668,6 р.

- На медицинское страхование: 12130 * 5,1% = 618,63 р.

- На социальное страхование: 12130 * 2,9% = 351,77 р.

Общая сумма взносов за одного работника в пределах МРОТ составит 3639 р.

Размер зарплаты, превышающей МРОТ, составил (30 000 – 12 130) = 17 870 р. На указанную сумму заработка будут применяться сниженные ставки взносов;

- На пенсионное страхование: 17870 р. * 10% = 1787 р.

- На медицинское: 17870 * 5% = 893,5 р.

- Взносы в соцстрах обнуляются.

Совокупный размер страховых взносов за 1 сотрудника составил (2680,5 + 3639) = 6319,5 р.

Если бы компания начисляла взносы без учета льгот, то за каждого работника предстояло заплатить 9000 р. (30000 * 30%).

Размер экономии от налоговой льготы составит 2680,5 р. ежемесячно.

Что касается зарплаты уборщицы, то она не превышает МРОТ. По этой причине льготные тарифы к ней не применяются. Взносы в фонды будут начисляться по стандартной ставке:

- В ПФР: 10000 * 22% = 2200 р.

- В ФОМС: 10000 * 5,1% = 510 р.

- В ФСС: 10000 * 2,9% = 290 р.

Совокупная сумма взносов за уборщицу составит 3000 р.

Получается, ООО «Ромашка» заплатит страховые взносы за всех работников за месяц в размере 21958,5 р.

Таким образом, снижение страховых взносов на работников с 30 до 15% будет распространяться на представителей малого и среднего бизнеса. Льготные ставки применяются для зарплаты, превышающей МРОТ. Десять процентов пойдет на пенсионное страхование работников и 5% – на медицинское. Пониженные тарифы начали действовать с апреля 2020 года и введены на бессрочный период.

Какие 4 налоговые льготы можно получить от государства

Читать

Какие доходы физлиц учитывает налоговая

Смотреть

Материальная помощь и компенсации жителям Москвы

Согласно постановлению властей Москвы, жителям столицы старше 65 лет и горожанам с хроническим заболеваниями, соблюдающие режим самоизоляции, положена материальная помощь в размере 4 000 рублей. Первую часть выплаты они получили еще в марте. Кроме того, власти отменили пожилым жителям столицы и гражданам с хроническими заболеваниями штрафы за несвоевременную оплату ЖКХ, а также принудительное взыскание задолженностей на период действия режима самоизоляции.

Согласно данным сайта мэра Москвы, с 26 марта в столице также действует адресная социальная помощь малообеспеченным семьям с детьми. Им выдают электронные сертификаты на детские товары, продовольственные товары, товары длительного пользования. Обратиться за такими сертификатами нуждающиеся семьи могут в органы социальной защиты по месту жительства. Оплатить покупки сертификатом можно в магазинах, которые являются партнерами программы. Подробнее о ее действии можно прочитать на сайте Департамента труда и соцзащиты населения Москвы.

Еще одной компенсационной мерой, действующей в столице, стала временная отмена взносов на капитальный ремонт зданий. Она распространяется на всех собственников жилья и действует с 1 апреля по 30 июня.

Ознакомиться с другими мерами поддержки, введенными московскими властями в связи с коронавирусом можно на сайте мэра Москвы.

Суть изменений и реципиенты льготы

1 апреля 2020 года в рекордные сроки (за 3 суток) был утвержден законопроект №102-ФЗ. В настоящее время он уже вступил в силу. Его цель – создать некоторые послабления для субъектов предпринимательской деятельности, отвечающим основным ограничениям. Главная «фишка» закона – снижение с 30% до 15% величины обязательных страховых взносов во внебюджетные фонды (ПФР, ФСС, ФОМС), которые начисляются и выплачиваются предприятиями с величины фонда оплаты труда. Однако при этом на компании накладываются ограничения, в частности, они должны удовлетворять следующим критериям:

-

Это должны быть субъекты малого и среднего предпринимательства. Критерии малого и среднего бизнеса изложены в законе №209-ФЗ от 24.07.2007. Но главные 2 признака, которые принимаются в расчет – это:

- численность персонала на предприятии;

- общий объем доходов компании за год.

Сразу следует указать, что российское законодательство совершенно неадекватно классифицирует различные типы предпринимательской деятельности. Так например, что обычно попадает в понятие «микропредприятия» в нормальных странах? Скорей всего, это бизнес, который ведет всего одно лицо, которое самостоятельно занимается и вопросами производства (как правило, кустарного), и снабжения, и сбыта, и всех прочих. Впрочем, объемы прибыли такого бизнеса могут довольно существенно превышать средние уровни зарплат по отрасли, но как бы там ни было, говорить о каких-то сверхдоходах в данному случае совершенно неуместно.

Как же расценивает потенциал микробизнеса российский законодатель? Для отечественных чиновников микропредпринимателями являются те, у кого в подчинении трудится до… 15 человек, а общая сумма годового дохода составляет до 120 млн рублей. В действительности же, если ваш оборот составляет хотя бы 1 млн рублей в месяц, вы вправе относить себя к «стойким середнякам». Кого же в этом случае принято считать малыми предпринимателями? Тех, у кого трудится более 16, но до 100 человек, а размер среднегодового дохода предприятия составляет 0,8 млрд рублей!

И наконец, кто же такие «середнячки» с точки зрения Минэкономразвития? Это предприятия, на которых занято более 100 и до 250 человек (если это такое предприятие входит в перечень Минпромторга, то количество сотрудников на нем может вообще доходить до 1000 человек). Годовой доход такой компании, при этом, ограничивается величиной в 2 млрд рублей.

- Другой критерий – это ограничения на структуру собственности. К примеру, в уставном капитале обществ с ограниченной ответственностью лишь не более 25% долей может находиться в собственности государства, благотворительной или религиозной организации. Что же касается долей, находящихся в собственности иностранных компаний, то их доля не может быть больше 49%.

- И наконец, третьим критерием является обязательное превышение выплачиваемой предпринимателем заработной платы уровня МРОТ. То есть, на 2020 год эта величина составляет 12130 рублей в месяц.

Какие отрасли пострадали от коронавируса

Сфера деятельности, наименование вида экономической деятельности и код ОКВЭД 2 указаны в списке ниже.

1. Авиаперевозки, аэропортовая деятельность, автоперевозки

- Деятельность прочего сухопутного пассажирского транспорта 49.3

- Деятельность автомобильного грузового транспорта и услуги по перевозкам 49.4

- Деятельность пассажирского воздушного транспорта 51.1

- Деятельность грузового воздушного транспорта 51.21

- Деятельность автовокзалов и автостанций 52.21.21

- Деятельность вспомогательная, связанная с воздушным транспортом 52.23.1

2. Культура, организация досуга и развлечений

Деятельность творческая, деятельность в области искусства и организации развлечений 90

3. Физкультурно-оздоровительная деятельность и спорт

- Деятельность в области спорта, отдыха и развлечений 93

- Деятельность физкультурно-оздоровительная 96.04

- Деятельность санаторно-курортных организаций 86.90.4

4. Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма 79

5. Гостиничный бизнес

Деятельность по предоставлению мест для временного проживания 55

6. Общественное питание

Деятельность по предоставлению продуктов питания и напитков 56

7. Деятельность организаций дополнительного образования, негосударственных образовательных учреждений

- Образование дополнительное детей и взрослых 85.41

- Предоставление услуг по дневному уходу за детьми 88.91

8. Деятельность по организации конференций и выставок

Деятельность по организации конференций и выставок 82.3

9. Деятельность по предоставлению бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты)

- Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения 95

- Стирка и химическая чистка текстильных и меховых изделий 96.01

- Предоставление услуг парикмахерскими и салонами красоты 96.02

Для кого снижена ставка по страховым взносам

Пример заполнения РСВ с нулевыми взносами

Тарифы страховых взносов понижены.

Федеральный закон № 102‑ФЗ установил пониженные тарифы страховых взносов для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209‑ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Статьей 6 Федерального закона № 102‑ФЗ установлено, что в период с 01.04.2020 по 31.12.2020 для субъектов МСП в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над МРОТ, установленным федеральным законом на начало расчетного периода, применяются следующие пониженные тарифы страховых взносов:

-

на обязательное пенсионное страхование – 10 % (в пределах и свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования);

-

на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %;

-

на обязательное медицинское страхование – 5 %.

В отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца, в размере, не превышающем МРОТ или равном МРОТ, установленному федеральным законом на начало расчетного периода, страховые взносы исчисляются поименованными плательщиками страховых взносов по применяемым тарифам, размер которых установлен ст. 425 либо НК РФ.

Таким образом, отдельно по каждому работнику суммируются все выплаты, облагаемые страховыми взносами, затем эта сумма сравнивается с МРОТ, действующим на 01.01.2020:

-

если сумма меньше МРОТ или равна ему, то страховые взносы рассчитываются по общим правилам и основным тарифам, в том числе с учетом предельной величины базы на год;

-

если сумма выплат больше МРОТ, то итоговая сумма взносов будет состоять из двух частей – одна часть рассчитана на основании МРОТ по общим правилам, а вторая часть исчислена с суммы превышения по пониженным тарифам.

С 01.01.2021 НК РФ будет дополнен пп. 17, который продляет приведенный порядок исчисления страховых взносов для субъектов МСП на последующий период.

Добавим, что разъяснения по указанию кода тарифа плательщика страховых взносов и кодов категории застрахованного лица, учитывающие положения нормы Федерального закона № 102‑ФЗ, которые применяются начиная с представления плательщиком страховых взносов расчета по страховым взносам за полугодие 2020 года, даны в Письме ФНС России от 07.04.2020 № БС-4-11/5850@.