Сроки уплаты налогов в 2020 году: перенос в связи с коронавирусом

Содержание:

- Другие новости 1С:ИТС

- Какие отрасли попали в перечень наиболее пострадавших от коронавируса

- Налогообложение доходов работников-иностранцев

- Как будут проходить контрольные мероприятия по налогам в связи с коронавирусом

- Какие меры принимаются для поддержки бизнеса в связи с эпидемией

- Расчет РСВ: новые коды для пониженных тарифов

- Для кого действует отсрочка по налогам в России?

- Компенсация проезда к месту работы и обратно на такси

- Предусмотрена ли из-за коронавируса отсрочка страховых взносов?

- Сроки уплаты налогов и сдачи бухгалтерской и налоговой отчетности для групп 2, 3

Другие новости 1С:ИТС

-

Как получить рассрочку (отсрочку) по уплате налогов на длительный срок в связи с коронавирусом? Подробнее…

-

На каких условиях малый бизнес может получить безвозмездную денежную помощь от государства? Подробнее…

-

Работодатель сможет перевести часть кадровых документов в электронный формат. Подробнее…

-

Режим повышенной готовности признают форс-мажором. Подробнее…

-

Как отразить в СЗВ-ТД перевод внешнего совместителя на основное место работы? Подробнее…

-

Когда налогоплательщик обязан доставлять документы в ИФНС? Подробнее…

-

Нужно ли подавать СЗВ-ТД, если изменилось наименование должности? Подробнее…

-

Что будет с обязательными медосмотрами работников в условиях COVID-2019? Подробнее…

-

Нужно ли вносить в личную карточку работника запись о простое по причине приостановки деятельности из-за коронавируса? Подробнее…

-

Нужно ли отражать в расчёте по взносам оплату выходных дней для ухода за детьми-инвалидами, если организация участвует в пилотном проекте? Подробнее…

-

Нужно ли арендодателю применять онлайн-кассу, если от имени арендатора платит генеральный директор? Подробнее…

-

Нужно ли составлять приказ и получать разрешение на работу в период карантина? Подробнее…

-

Могут ли привлечь к ответственности работодателя, который не зарегистрировался на портале «Работа в России»? Подробнее…

-

Нерабочие дни продлили по 11 мая, а выход из режима самоизоляции будет поэтапным. Подробнее…

-

Когда выплачивать отпускные, если у сотрудника отпуск попал на нерабочий месяц с 30 марта по 30 апреля? Подробнее…

-

В федеральный стандарт «Обесценение активов» для организаций бюджетной сферы внесли изменения. Подробнее…

-

В какие сроки отвечать на требование по встречной проверке, полученное в нерабочие дни? Подробнее…

-

Как учреждению принять к учёту установленный забор? Подробнее…

-

В какой срок можно получить акт сверки расчётов по налогам? Подробнее…

-

Как отразить предоставление субсидии на выполнение задания в учёте учредителя. Подробнее…

-

Взимание курортного сбора может быть приостановлено в связи с коронавирусом. Подробнее…

-

Изменения в работе с электронными подписями. Подробнее…

-

ЦБ РФ проведёт бесплатный вебинар по мерам поддержки малого бизнеса. Подробнее…

-

Из-за коронавируса срок представления в банк документов о валютных операциях продлён до 22.07.2020. Подробнее…

-

Как заполнить расчёт по взносам, если в отчётном периоде работник Крайнего Севера был в командировке и отпуске? Подробнее…

-

В НДФЛ, УСН и ЕСХН внесли изменения в связи с коронавирусом. Подробнее…

-

Для кого переносятся сроки сдачи отчётности и уплаты налогов из-за нерабочих дней. Подробнее…

-

Могут ли работодатели в условиях коронавируса оформлять для сотрудников цифровые пропуска? Подробнее…

-

Если организация с 1 по 27 апреля 2020 года принимала на работу или увольняла сотрудников, СЗВ-ТД необходимо подать не позднее 28 апреля 2020 года. Подробнее…

-

Нужно ли начислять компенсацию стоимости молока за работу во вредных условиях труда во время карантина? Подробнее…

-

Как рассчитывать пособие по нетрудоспособности по новым правилам по переходящему больничному листу (март – апрель)? Подробнее…

-

Нужно ли удерживать НДФЛ с зарплаты умершего работника, если она выплачена членам его семьи? Подробнее…

-

Какими кодами отмечать в табеле (ф. 0504421) нерабочие дни в марте, апреле 2020 г., дистанционную работу? Подробнее…

-

Как отразить в учёте изготовление и установку мемориальной доски на здание? Подробнее…

-

Какие меры профилактики коронавируса рекомендуются организациям торговли? Подробнее…

-

Как считать сроки сдачи отчётности, которая должна была быть сдана в марте-мае 2020 года? Подробнее…

Какие отрасли попали в перечень наиболее пострадавших от коронавируса

Налогообложение доходов работников-иностранцев

Согласно указам Президента РФ от 18.04.2020 № 274 и от 18.04.2020 № 274 на период с 15.03.2020 по 15.09.2020 включительно приостановлено течение сроков действия отдельных документов, у которых в данный период истекает срок действия. Это касается и патентов, получаемых иностранными гражданами для осуществления на территории субъекта РФ трудовой деятельности.

Таким образом, если у иностранного гражданина в период с 15.03.2020 по 15.09.2020 истекает срок действия оплаченного патента, течение срока его действия приостанавливается. При этом сам патент является действующим, соответственно продлевать его в указанный период не надо. А налоговое администрирование по таким патентам осуществляется в общем порядке (см. также Письмо Минфина России от 30.04.2020 № 03-04-09/35512).

Кроме того, согласно вышеназванным указам с 15.03.2020 по 15.09.2020 включительно работодатели и заказчики работ (услуг) при условии выполнения ими установленных ограничений и иных мер, направленных на обеспечение санитарно-эпидемиологического благополучия населения, вправе в порядке, определенном законодательством РФ, привлекать и использовать в качестве работников иностранных граждан и лиц без гражданства, прибывших в Российскую Федерацию в порядке, не требующем получения визы, и не имеющих патентов.

В связи с этим, если привлекаемые к работе иностранные граждане в обозначенный период не имеют патентов, то положения ст. 227.1 НК РФ, абз. 3 НК РФ в отношении соответствующих доходов таких граждан не применяются.

Таким образом, при привлечении работодателями и заказчиками работ (услуг) в качестве работников иностранных граждан, не имеющих патентов и не признаваемых налоговыми резидентами РФ, в общем случае при обложении НДФЛ доходов указанных лиц необходимо применять ставку 30%.

При этом в общем случае, если по итогам налогового периода указанные лица будут признаны налоговыми резидентами РФ, суммы НДФЛ, удержанного с их доходов, полученных в данном налоговом периоде, подлежат перерасчету по ставке 13% (см. то же Письмо Минфина России № 03-04-09/35512).

Однако на период 2020 года получить (сохранить) статус резидента РФ можно будет при нахождении в России не менее 90 календарных дней. Такие поправки в Налоговый кодекс внесены Федеральным законом от 31.07.2020 № 265-ФЗ.

Таким образом, физлицо, фактически находящееся в нашей стране от 90 до 182 календарных дней включительно и более в период с 01.01.2020 по 31.12.2020, признается налоговым резидентом РФ.

Как будут проходить контрольные мероприятия по налогам в связи с коронавирусом

Какие меры принимаются для поддержки бизнеса в связи с эпидемией

Расчет РСВ: новые коды для пониженных тарифов

Новация: работодатели — субъекты малого и среднего бизнеса получили право с 1 апреля 2020 года начислять страховые взносы на ОПС, ОМС, ВНИМ по пониженным тарифам. Мы рассказывали об этом в дайджесте по налогам № 21 «Начинаем апрель с новых законов». Но было не ясно, как отражать эту привилегию в расчете по страховым взносам, а делать это придется уже в отчетности за полугодие.

Решение: до внесения изменений в Приложение № 5 к Порядку заполнения расчета по страховым взносам, ФНС РФ предлагает временные меры по заполнению РСВ за полугодие:

код тарифа «20» указывается в поле 001 «Код тарифа плательщика» Приложения 1 к разд. 1 и в Приложении 2 к разд. 1.

Также ввели новые коды застрахованных лиц для страхователей — субъектов малого и среднего бизнеса. Их надо учесть при заполнении РСВ за полугодие с выплат, превышающих МРОТ, пока не внесут изменения в Приложение 7 к Порядку заполнения расчета по страховым взносам. В подразделе 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лиц» указывают коды:

- МС — для выплат гражданам РФ;

- ВЖМС — для выплат временно проживающим иностранным гражданам и лицам без гражданства, а также лицам, которым предоставлено временное убежище;

- ВПМС — для выплат временно пребывающим иностранным гражданам и лицам без гражданства (кроме ВКС).

Важно: срок сдачи отчетности за полугодие — 30.07.2020, и этот срок не перенесен. Остались прежними тарифы взносов на травматизм

Комментарий: осталось дождаться новых контрольных соотношений.

Для кого действует отсрочка по налогам в России?

Постановление №409 устанавливает условия для использования налоговых каникул в связи с коронавирусом.

Отсрочка в 2020 году положена следующим категориям предприятий:

- основная деятельность по ОКВЭД у организации или ИП включена в ;

- предприятие по своим параметрам подходит к субъектам малого и среднего бизнеса и включена в реестр СМСП.

Необходимо выполнение обоих условий для использования налоговых каникул согласно п.1 Постановления №409.

Для получения индивидуальной отсрочки и рассрочки критерии немного иные:

- ОКВЭД основной деятельности относится к списку пострадавших от коронавируса;

- фиксация снижения доходов на 10% и больше либо получение убытка при условии, что в прошлом году в этот же период убытка не было.

То есть индивидуальные условия отсрочки по налогам могут получить не только организации и ИП, относящиеся к малым и средним предприятиям, но и прочие. Главное — действительное снижение доходов и занятие деятельностью, попавшей в утвержденный перечень.

Сравнение доходов производится за квартал 2020 года, который предшествует кварталу подачи обращения за индивидуальной отсрочкой или рассрочкой, и за аналогичный квартал 2019 года.

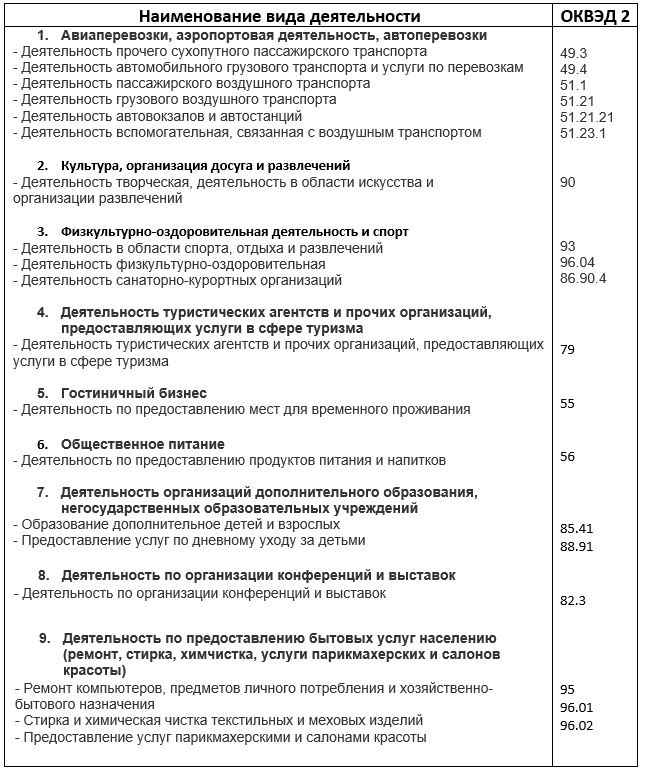

Виды деятельности, пострадавшие в условиях эпидемии

Правительство РФ установило Перечень тех отраслей (по ОКВЭД), которые наиболее сильно пострадали из-за эпидемии коронавируса.

Перечень закреплен в Постановлении №434 от 03.04.2020

Постановление Правительство РФ №479 от 10.04.2020 внесло изменений в указанный перечень, добавив еще виды деятельности, которые пострадали от коронавируса:

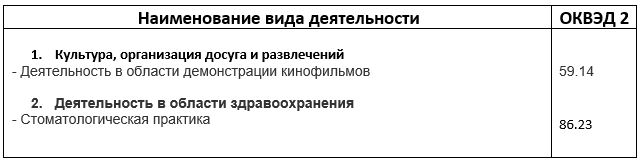

Постановление от 18 апреля 2020 года №540 еще раз расширило список пострадавших отраслей:

Таблица с новыми сроками уплаты для ИП, малого и среднего бизнеса

Для удобства и правильности уплаты налогов в 2020 году предлагаем таблицу со сроками перечисления налогов с учетом отсрочки из-за коронавируса и введением налоговым каникул.

|

Вид налога |

Период | Прежний срок уплаты |

Новый срок с учетом отсрочки |

| Налог на прибыль |

2019 год |

28.03.2020 | 28.09.2020 |

| 1 кв.2020 | 28.04.2020 |

28.10.2020 |

|

|

Полугодие 2020 |

28.07.2020 | 30.11.2020 | |

| Аванс в апр. 2020 | 28.04.2020 |

28.08.2020 |

|

|

Аванс в мае 2020 |

28.05.2020 | 28.09.2020 | |

| Аванс в июне 2020 | 28.06.2020 |

28.10.2020 |

|

| Имущественный для организаций |

2019 год |

Не переносится |

|

|

1кв. 2020 (если установлен в субъекте РФ) |

30.10.2020 | ||

| 2кв.2020

(если установлен в субъекте РФ) |

30.12.2020 |

||

| Земельный |

2019 г. |

Не переносится | |

| 1кв.2020

(если установлен) |

30.10.2020 |

||

|

2кв.2020 (если установлен) |

30.12.2020 |

||

| Транспортный |

2019 г. |

Не переносится | |

| 1кв.2020

(если установлен) |

30.10.2020 |

||

| 2кв.2020

(если установлен) |

30.12.2020 |

||

| УСН для организаций |

2019 г. |

31.03.2020 | 30.09.2020 |

| 1кв. 2020 | 25.04.2020 |

26.10.2020 |

|

|

Полугодие 2020 |

25.07.2020 |

25.11.2020 |

|

| УСН для ИП |

2019 г. |

30.04.2020 | 30.10.2020 |

| 1кв. 2020 | 25.04.2020 |

26.10.2020 |

|

|

Полугодие 2020 |

25.07.2020 |

25.11.2020 |

|

| ЕНВД |

1 кв. 2020 |

25.04.2020 | 26.10.2020 |

| 2 кв. 2020 | 25.07.2020 |

25.11.2020 |

|

| ЕСХН |

2019 г. |

31.03.2020 | 30.09.2020 |

| Полугодие 2020 | 25.07.2020 |

25.11.2020 |

|

| ПСН |

Платеж, который попадает во 2 кв. 2020 |

Переносится на 4 месяца |

|

| НДФЛ |

2019 г. |

15.07.2020 |

15.10.2020 |

| НДС |

1 кв. 2020 |

Не переносится |

Компенсация проезда к месту работы и обратно на такси

В условиях пандемии работодатели обязаны принять меры по профилактике коронавируса среди сотрудников, работающих в офисе. В связи с этим Роспотребнадзор в Письме от 20.04.2020 № 02/7376-2020-24 (п. 3) рекомендовал самим гражданам ограничить поездки на общественном транспорте (из-за высокого риска заражения коронавирусом), а работодателям, соответственно, организовать доставку на работу и с работы для тех сотрудников, у которых отсутствует личный транспорт.

При отсутствии у компании собственного служебного транспорта возможна выплата компенсации работникам затрат на поездки до работы и обратно на такси в период пандемии. Для этого необходимо утвердить соответствующий приказ, в котором среди введения прочих санитарно-противоэпидемических (профилактических) мер, связанных с эпидемией COVID-19, будет предусмотрена выплата подобной компенсации.

Однако следует учесть, что эта компенсация подлежит налогообложению в общеустановленном порядке. Дело в том, что ст. 217 НК РФ не содержит норм, предусматривающих освобождение от обложения НДФЛ доходов в виде сумм, выплачиваемых организацией сотрудникам в качестве компенсации оплаты проезда к месту работы и обратно

На этот момент Минфин обратил внимание в Письме от 23.01.2020 № 03-03-06/1/3758. Следовательно, сумма этой компенсации должна облагаться налогом, поскольку прямого запрета на проезд в общественном транспорте в период пандемии не было

Предусмотрена ли из-за коронавируса отсрочка страховых взносов?

Меры по поддержке малого бизнеса, сильнее всего пострадавшего в период эпидемии, затронут и страховые взносы.

Уплату взносов, начисляемых с вознаграждений в пользу физлиц, микро-, а также малым и средним предприятиям можно будет на законных основаниях растянуть во времени:

- по взносам за март-май будет дана отсрочка на 6 месяцев;

- по взносам за июнь-июль — 4 месяца.

По окончании периода отсрочки долги можно будет гасить не сразу, а в течение года равными частями.

На 1 июля 2020 года приходится срок уплаты взносов индивидуальными предпринимателями с доходов (реальных или вмененных), превысивших за 2019 год 300 тыс. руб. Он также будет продлен на 4 месяца.

Помимо отсрочки по уплате микропредприятия получили право на снижение ставок по взносам со стандартных 30 до 15%, обещанное президентом. Это правило применяется с 01.04.2020. Однако пониженные ставки можно применять не ко всей сумме вознаграждения в пользу физлиц, а только к части, превышающей минимальный размер оплаты труда за месяц по каждому лицу.

Как воспользоваться пониженной ставкой по страховым взносам в условиях пандемии коронавирусной инфекции COVID-19? Подробные разъяснения, включая расчетные примеры, есть в системе КонсультантПлюс. Если у вас нет доступа, получите пробный доступ к К+ бесплатно.

Сроки уплаты налогов и сдачи бухгалтерской и налоговой отчетности для групп 2, 3

Отчетность за 2019 год

| Вид отчетности | Срок представления |

|---|---|

| Декларация УСН для организаций | 30.06.2020 |

| Декларация УСН для ИП | 30.07.2020 |

| Декларация по налогу на имущество | 30.06.2020 |

| Декларация по налогу на прибыль за 2019 год | 29.06.2020 |

| Декларация по ЕСХН за 2019 год | 30.06.2020 |

| Бухгалтерская (финансовая) отчетность | 06.05.2020 (для организаций, у которых в годовой отчетности есть гостайна, — 30 июня 2020) |

Отчетность за 2020 год

| Вид отчетности | Срок представления |

|---|---|

| Подтверждение вида деятельности | 15.04.2020 |

| 6-НДФЛ за I кв. 2020 года | 30.06.2020 |

| Налоговая декларация по НДС за I квартал 2020 года | 15.05.2020 |

| Расчеты по страховым взносам за I квартал 2020 года | 15.05.2020 |

| ЕНВД за I квартал | 20.07.2020 |

| РСВ за I квартал | 15.05.2020 |

| Декларация по налогу на прибыль за I квартал 2020 г. | 28.07.2020 |

| 4-ФСС | 15.05.2020 по ТКС и на бумаге |

Уплата налогов за 2019 год

| Вид налогов | Срок уплаты |

|---|---|

| Налог на прибыль (касается МСП — вид деятельности наиболее пострадавшие) | 30.09.2020 |

| Налог по УСН для юрлиц за 2019 год (касается МСП — вид деятельности наиболее пострадавшие) | 30.09.2020 |

| Налог по УСН для ИП за 2019 год (касается МСП — вид деятельности наиболее пострадавшие) | 30.10.2020 |

Уплата налогов за 2020 год

| Вид налогов | Срок уплаты |

|---|---|

| Аванс при УСН за I квартал (касается МСП — вид деятельности наиболее пострадавшие) | 25.10.2020 |

| Аванс при УСН за полугодие (касается МСП — вид деятельности наиболее пострадавшие) | 25.11.2020 |

| Налог на имущество — авансовый платеж за I квартал (касается МСП — вид деятельности наиболее пострадавшие) | 30.09.2020 |

| Земельный налог — авансовый платеж за I квартал (касается МСП — вид деятельности наиболее пострадавшие) | 30.09.2020 |

| Транспортный налог — авансовый платеж за I квартал (касается МСП — вид деятельности наиболее пострадавшие) | 30.09.2020 |

| Налог на имущество — авансовый платеж за II квартал (касается МСП — вид деятельности наиболее пострадавшие) | 30.12.2020 |

| Земельный налог — авансовый платеж за II квартал (касается МСП — вид деятельности наиболее пострадавшие) | 30.12.2020 |

| Транспортный налог — авансовый платеж за II квартал (касается МСП — вид деятельности наиболее пострадавшие) | 30.12.2020 |

| налог на прибыль: 3-й ежемесячный платеж за I квартал, платеж по итогам I квартала и 1-й ежемесячный платеж за II квартал (касается МСП — вид деятельности наиболее пострадавшие) | 06.05.2020 |

| НДС — 1-й платеж за I квартал | 06.05.2020 |

| ЕНВД за I квартал | 06.05.2020 |

| Страховые взносы за март (касается МСП — вид деятельности наиболее пострадавшие) | 15.10.2020 |

| Страховые взносы за апрель (касается МСП — вид деятельности наиболее пострадавшие) | 15.11.2020 |

| Страховые взносы за май (касается МСП — вид деятельности наиболее пострадавшие) | 15.12.2020 |

| Страховые взносы за июнь (касается МСП — вид деятельности наиболее пострадавшие) | 16.11.2020 |

| Страховые взносы за июль (касается МСП — вид деятельности наиболее пострадавшие) | 15.12.2020 |